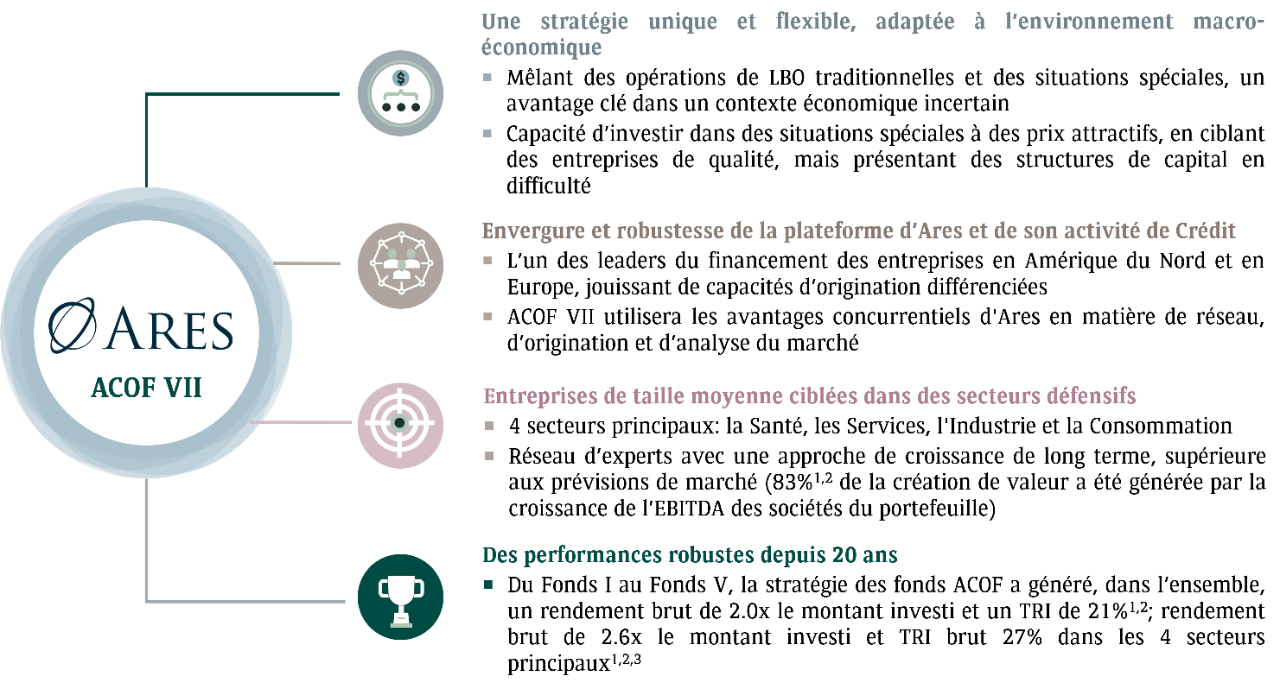

ACOF VII représente une opportunité intéressante pour les clients de BNP Paribas Wealth Management d’investir dans un fonds de Private Equity ayant une stratégie flexible et géré par l'un des leaders mondiaux des investissements alternatifs. ARES investit dans des entreprises sous forme de LBO, avec la compétence particulière de cibler aussi des situations spéciales durant les périodes de récession, en investissant dans des sociétés solides avec des structures de capital en difficulté.

Ciblant une taille de 6 milliards de dollars, ACOF VII investira dans ses quatre secteurs principaux de la Santé, des Services, de l'Industrie et de la Consommation, principalement en Amérique du Nord et aussi en Europe. Au sein de ces secteurs, ARES vise des entreprises de taille moyenne présentant des inefficiences permettant un levier de création de valeur par la croissance opérationnelle.

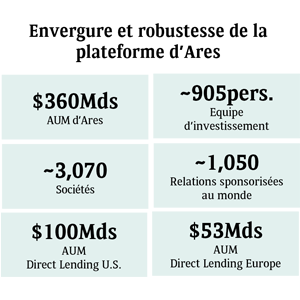

ARES est l'un des plus grands gérants d'investissements alternatifs au monde et l’un des leaders du financement des entreprises en Amérique du Nord et en Europe, ce qui l’a conduit à développer une stratégie unique dans le Private Equity, mêlant des opérations de LBO et des situations spéciales. Cette flexibilité permettant de cibler des entreprises de qualité, mais présentant des structures de capital en difficulté est bien adaptée aux périodes de volatilité, d'inflation et de hausse des taux d'intérêt.

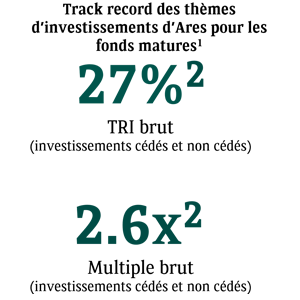

La stratégie des fonds ACOF a généré des performances robustes depuis 20 ans, dans ses quatre secteurs principaux. Ses fonds matures (1), ayant déployé à la fois des stratégies de LBO et situations spéciales, ont généré un rendement brut de 2,6x (2) le montant investi et un TRI brut de 27% (2).

Cette performance résulte de l'approche long terme d'ARES en matière de création de valeur, à travers des initiatives opérationnelles et stratégiques. Ainsi, 83% de la création de valeur a été générée par la croissance du résultat opérationnel des sociétés du portefeuille.

1.La performance des « fonds matures » reflète la performance globale des fonds prédécesseurs qui seront en dehors de leur période d'investissement au moment où ACOF VII commencera à investir et se réfère aux fonds ACOF I (millésime 2003) à ACOF V (millésime 2017).

2.Au 31 Mars 2023. Les performances passées ne préjugent pas des performances futures. Il n’y a aucune garantie sur le succès, la profitabilité et les bénéfices liés à ces investissements. La performance des LBO et des situations spéciales dans les secteurs principaux comprend tous les investissements dans les secteurs principaux d’ACOF, à savoir (i) la Santé, (ii) les Services, (iii) l‘Industrie et (iv) la Consommation, et exclut l'impact de ces investissements dans l'industrie des équipements et services énergétiques; et dans l’industrie du pétrole du gaz et des combustibles consommables; et dans l'énergie renouvelable; et les investissements supplémentaires non inclus dans les secteurs principaux d’ACOF (appelés les "autres investissements").

Le Private Equity demeure une belle opportunité d’investissement

Diversification

Le Private Equity apporte de la diversification dans un patrimoine, visant des rendements élevés en compensation de l’illiquidité et la maturité de cette classe d’actifs. De plus, le Private Equity continue de surperformer sur le long terme les marchés boursiers, et ce au travers de différents cycles économiques.

Environnement favorable

Les périodes de retournement économique constituent généralement de bons points d’entrée pour le Private Equity bénéficiant de prix d’acquisitions attractifs.

Rendements attractifs*

Les gérants de Private Equity de premier plan sont particulièrement bien positionnés pour saisir ces opportunités et mettre en œuvre des stratégies de croissance basées sur l'efficacité opérationnelle et une bonne capacité d'adaptation à des environnements complexes et incertains.

*Les performances passées ne préjugent pas des performances futures. Il n’y a aucune garantie sur le succès, la profitabilité et les bénéfices liés à ces investissements.

Source : ARES Management & BNP Paribas Wealth Management – Juillet 2023

1. Au 31 Mars 2023.

2. Les performances passées ne préjugent pas des performances futures. Il n’y a aucune garantie sur le succès, la profitabilité et les bénéfices liés à ces investissements.

3. La performance des LBO et des situations spéciales dans les secteurs principaux comprend tous les investissements dans les secteurs principaux d’ACOF, à savoir (i) la Santé, (ii) les Services, (iii) l‘Industrie et (iv) la Consommation, et exclut l'impact de ces investissements dans l'industrie des équipements et services énergétiques; et dans l’industrie du pétrole du gaz et des combustibles consommables; et dans l'énergie renouvelable; et les investissements supplémentaires non inclus dans les secteurs principaux d’ACOF (appelés les "autres investissements").

Claire Roborel de Climens

Responsable des Investissements Non Cotés et Alternatifs ·

BNP Paribas Wealth Management

En rejoignant BNP Paribas Wealth Management en 2004, Claire Roborel de Climens a créé le Private Equity Group puis a pris la responsabilité de l'activité Immobilier en 2010. En 2015 elle a été nommée responsable du Département Private & Alternative Investments regroupant également les activités Hedge Funds , Strategic-A (service d'allocation d'actifs), Conseil en Philanthropie et AgriFrance.

Claire est membre du Comité Consultatif de nombreux fonds européens et globaux de capital-investissement et d'immobilier. Elle est membre du Conseil d'administration de la société de gestion de PERE, Global General Partner, et membre du Conseil de surveillance de BNP Paribas Real Estate Investment Management France (REIM).

Avant de rejoindre BNP Paribas Wealth Management, Claire Roborel de Climens a travaillé 10 ans pour PAI Partners, un leader du Private Equity pan-européen, en tant que manager à la Direction Financière, aux Relations Investisseurs puis en tant qu’investisseur dans le secteur General Industrials où elle a été impliquée dans plusieurs transactions LBO.

Elle a démarré sa carrière dans l’Audit chez Ernst & Young où elle est restée 6 ans travaillant pour des grands groupes industriels et des fonds de Private Equity.

Mme Roborel de Climens est diplômée de l’EMLyon Business School.

Contactez votre Banquier Privé

BNP PARIBAS WM - Avertissement

Le présent document est communiqué par le métier Wealth Management de BNP Paribas SA, société anonyme au capital de 2 468 663 292 euros, dont le siège social est situé 16 boulevard des Italiens 75009 Paris, France, immatriculée au Registre du Commerce et des Sociétés de Paris sous le numéro 662 042 449, supervisée et agréée en tant que banque par la Banque Centrale Européenne (« BCE ») ainsi qu’en France par l’Autorité de Contrôle Prudentiel et de Résolution (« ACPR ») et régulée par l’Autorité des Marchés Financiers (« AMF ») (ci-après « BNP Paribas »).

Ares Corporate Opportunities Fund VII Parallel (Lux Foreign), SCSp (ci-après « Fonds Maître ») est une Société en Commandite Spéciale de droit Luxembourgeois. Le Fonds Maître est géré par ses co-associés commandités : ACOF Lux Management VII S.à r.l., une Société à Responsabilité Limitée de droit Luxembourgeois, ayant son siège social au 14-16, avenue Pasteur, 2310 Luxembourg, Grand-Duché de Luxembourg et immatriculée au RCS luxembourgeois sous le numéro B274820 (le « Lux Co-General Partner ») et ACOF Management VII, L.P., une société en commandite du Delaware, (le « Delaware Co-General Partner » et ensemble et lorsqu' agissant conjointement avec le Lux Co-General Partner, le « GP du Fonds Maître »). Le GP du Fonds Maître a nommé, en tant que gérant pour gérer et exploiter le Fonds Maître, Vistra Fund Management S.A., une société anonyme dont le siège social est situé au 16, rue Eugène Ruppert, L-2453, Luxembourg, Grand-Duché de Luxembourg et est immatriculée au RCS sous le numéro B202832 , (ci-après « AIFM du Fonds Maître »). L’AIFM du Fonds Maître est autorisé par l'autorité luxembourgeoise de surveillance financière (la Commission de Surveillance du Secteur Financier - « CSSF ») à gérer des fonds d'investissement alternatifs et est responsable du portefeuille et de la gestion des risques du Fonds Maître, conformément à la Directive européenne 2011/61 /UE du 8 juin 2011 sur les gestionnaires de fonds d'investissement alternatifs.

PrivAccess XV – Corporate Opportunities 7 est un compartiment de PrivAccess XV SICAV-RAIF SCA (ci-après « Fonds Nourricier ») une société d’investissement à capital variable de droit Luxembourgeois, constituée sous la forme d’un Fonds d’Investissement Alternatif Réservé multi-compartiments de droit Luxembourgeois enregistré sous forme d’une société en commandite par actions notifiée auprès de la Commission de Surveillance du Secteur Financier (« CSSF ») Luxembourgeoise. Elle est gérée par son associé gérant commandité (General Partner) PrivAccess General Partner S.a.r.l et Global General Partner SA, qui agit en qualité de Gérant de Fonds d’Investissement Alternatif (“AIFM”) agréé par la CSSF et qui a été désigné pour gérer le Fonds Nourricier.

Ce document est confidentiel et destiné uniquement à être utilisé par la personne à laquelle il a été délivré, il ne doit pas être distribué, publié, reproduit totalement ou partiellement et ne doit pas faire l’objet de référence ou de citation dans un autre document sans le consentement préalable de BNP Paribas. Ce document est fourni uniquement à titre d’information générale et ne constitue en aucun cas une offre, une sollicitation ou un conseil en investissement ; il ne doit pas non plus constituer le fondement ou être invoqué dans le cadre de toute souscription d’investissement ou engagement d’investissement. De plus, ce document et son contenu ne doivent en aucun cas être interprétés comme une publicité, une incitation ou une recommandation de quelque nature que ce soit. Aux fins des présentes, “BNP Paribas” désigne BNP Paribas SA et ses filiales et ses sociétés liées.

Bien que les informations fournies aient été obtenues de sources publiques ou non publiques pouvant être considérées comme fiables, et bien que toutes les précautions raisonnables aient été prises pour préparer ce document, BNP Paribas ne fait aucune déclaration et ne donne aucune garantie, explicitement ou implicitement, ni sur son exactitude, ni sur son exhaustivité et n’accepte aucune responsabilité en cas d’inexactitude, d’erreur ou omission ni aucune responsabilité pour l’utilisation de ce document ou pour la confiance accordée à tout ou partie des informations qu’il contient. Les performances passées ne sont pas un indicateur fiable des performances futures. BNP Paribas ne donne aucune garantie te ne fait aucune déclaration quant au succès, à la rentabilité, au rendement, à la performance, au résultat, à l’effet, aux conséquences ou au bénéfice attendus ou projetés (juridiques, réglementaires, fiscaux, comptables ou autres) de tout investissement.

Avant de prendre toute décision d’investissement, l’investisseur doit prendre conseil auprès de ses conseillers juridiques, fiscaux et financier. Les investisseurs doivent être en mesure de comprendre les caractéristiques de la souscription et être financièrement en mesure de supporter la perte de leur investissement et être disposés à accepter un tel risque. Sauf disposition contractuelle contraire, BNP Paribas n’agit pas en qualité de conseiller financier du souscripteur ou de représentant fiduciaire du souscripteur dans le cadre d’un investissement.

Ce document ne contient qu'un résumé de certains aspects du Fonds Nourricier liés à la durabilité et ne prétend pas être complet ni ne constitue une offre d'investissement dans le Fonds Nourricier. Il n'a pas vocation à être exhaustif et sera qualifié dans son intégralité par référence à l’Issuing Document, qui doit être lu dans son intégralité, notamment en ce qui concerne les obligations d'information précontractuelles au titre de SFDR, y compris la manière dont les facteurs de risque de durabilité applicables sont intégrés dans le processus décisionnel et leur impact sur les rendements. Les descriptions ou termes concernant les aspects liés à la durabilité du Fonds Nourricier dans l’Issuing Document prévaudront. Voir les déclarations relatives à la réglementation SFDR dans l’Issuing Document ou sur la page https://services-uk.sungarddx.com/LogOn/128060.

Les documents contenant des informations complémentaires concernant le Fonds Nourricier et notamment l’Issuing Document, les rapports annuels (qui sont mis à disposition des investisseurs sur une base réglementaire après son investissement dans le Fonds Nourricier), le contrat de souscription et la documentation du Fonds Maître sont disponibles en Anglais sur demande auprès de votre banquier privé et de PrivAccess General Partner S.à r.l. (coordonnées ci-dessous). Si vous souhaitez plus d'informations, notamment sur la structure du Fonds Nourricier et les risques liés à un investissement dans ce Fonds Nourricier, nous vous conseillons de prendre connaissance de ces documents.

PrivAccess General Partner S.à r.l. - 50, avenue J.F. Kennedy,

L-1855 Luxembourg - Grand-Duchy of Luxembourg –

contact@ggp.bnpparibas.com - 00 352 4242 2000

Un résumé des droits des investisseurs est disponible sur la page: https://wealthmanagement.bnpparibas/lu/en/global-general-partner/Summary-of-investors-rights.html.

Un investissement dans le Fonds Nourricier doit être conditionné à la lecture et à la compréhension préalable de son Issuing Document et de son contrat de souscription qui ne sont disponibles qu’en Anglais, et – en concernant l’offre pour les investisseurs non-professionnels en Italie, Allemagne et Belgique – les KIDs, disponibles dans la langue appropriée; ces documents décrivent les droits et obligations des investisseurs. Par conséquent, les investisseurs potentiels ne doivent pas se fier à d’autres informations non contenues dans l’Issuing Document et dans le contrat de souscription et le Document d’Information Clés (KID).

En aucun cas, le Fonds Nourricier, PrivAccess General Partner S.à.r.l. , Global General Partner SA, BNP Paribas, le Fonds Maître, le GP du Fonds Maître ou l'AIFM du Fonds Maître ne payent ou ne remboursent d’imposition actuelle ou future dans le pays d’origine, de résidence ou de domiciliation ou dans tout autre pays du souscripteur postérieurement à la souscription, la détention, la conversion, la cession ou la liquidation d’actions ordinaires du Fonds Nourricier ou du Fonds Maître. Le souscripteur sera responsable d’un tel paiement ou remboursement.

Aucune disposition n’a été ni ne sera prise dans aucun pays ou territoire dans le but de permettre une offre publique de l’investissement décrit dans ce document ou la détention ou la distribution de tout document relatif à cet investissement Ces actions ordinaires ne sont recommandées par aucune autorité financière fédérale ou étatique ni par aucune autorité de régulation. De plus les autorités susmentionnées n’ont pas confirmé l’exactitude ou déterminé l’adéquation de ce document. BNP Paribas, PrivAccess General Partner S.à.r.l., Global General Partner SA, le Fonds Maître, le GP du Fonds Maître et les entités du Fonds Maître sont des entités juridiques distinctes et aucune d'entre elles ne représente ou n'agit en tant qu'agent des autres.

Ce document n’est pas destiné à être distribué à des US Persons et les US Persons ne sont pas éligibles pour devenir actionnaires du Fonds Nourricier. Les actions ordinaires du Fonds Nourricier seront proposées et vendues uniquement en dehors des Etats-Unis d’Amérique à des personnes qui ne sont pas US Persons, en vertu des dispositions américaine de la Regulation S.

Le Fonds Nourricier a été notifié, conformément aux dispositions de l’AIFMD, pour la commercialisation en Italie pour les investisseurs professionnels (comme définis en Italie par les art. 6, parr. 2-quinquies et 2-sexies, du Décret Législatif n. 58/1998 tel que modifié – « TUF » - et ses mesures d’applications) et les autres catégories d’investisseurs comme identifié par l’art. 14. 2 de la réglementation appliquant l’art. 39 de la TUF adopté par le Trésor Italien par décret n. 30 du 5 Mars 2015, tel que modifié par le décret n. 19 du 13 janvier 2022 (et, en particulier, en vertu de l’art. 14.2.b), aux investisseurs non professionnels qui – dans le contexte de la fourniture de conseil en investissement – souscrivent ou acquièrent des parts dans le Fonds Nourricier pour un montant initial supérieur à 100,000 euros (un montant initial supérieur à l'équivalent en dollars américains de 125,000 euros pour le Fonds Nourricier) (étant entendu que par effet d’une telle souscription ou acquisition, le montant total de leur investissement dans des FIAs réservés n’excèdent jamais 10% du total de leur portefeuille financier; le montant initial de participation n’est pas fractionnable).

Concernant l’offre d’investissement à des investisseurs non-professionnels en Italie – les Document d’Information Clés du Fonds Nourricier en italien sont disponibles sur la page https://services-uk.sungarddx.com/LogOn/128060 et les informations sur les « dispositifs en place pour les investisseurs de détails » (en anglais et en italien) sont disponibles sur la page https://wealthmanagement.bnpparibas/lu/en/global-general-partner/facilities-made-available-to-investors-in-italy-.html.

BNP Paribas S.A. est soumis à une ordonnance d’exemption de la Securities and Exchange Commission concernant des plaidoyers de culpabilité formalisés le 30 juin 2014 et le 9 juillet 2014 par BNP Paribas S.A. respectivement auprès de la Cour Suprême de l’Etat de New York, du Comté de New York, et du Tribunal de District des Etats-Unis pour le District Sud de New York. Une copie de cette ordonnance est disponible ici : https://www.sec.gov/rules/ic/2014/ic-31188.pdf.

En recevant ce document, l’investisseur accepte d’être lié par les limitations ci-dessus.

BNP Paribas SA (2023). Tous droits réservés.

Avertissement de l’Agent de Placement relatif à la Règlementation sur la Distribution (« Marketing Rule »)

BNP Paribas SA (l'"Agent de Placement") agit comme agent de placement pour Ares Corporate Opportunities Fund VII Parallel (Lux Foreign) SCSp (le "Fonds"). L'Agent de Placement n'est pas actuellement un client conseillé par ARES; toutefois, l'Agent de Placement et/ou des sociétés affiliées et des employés de l'Agent de Placement pourraient être des investisseurs dans des fonds d'investissement conseillés par ARES, dont certains peuvent avoir négocié des conditions économiques avantageuses à cet égard (par exemple, des pourcentages de rémunération réduits).

En contrepartie de la sollicitation et d'autres services à l'égard de certains investisseurs qui investissent dans le Fonds, l'Agent de Placement recevra une compensation en espèces sous forme de rémunération généralement fondée sur le montant des engagements en capital qui seront en fin de compte supportés directement ou indirectement par ARES plutôt que par le Fonds; toutefois, dans certains cas, le Fonds devrait assumer certaines dépenses liées à l'engagement et à la sollicitation des investisseurs par l'Agent de Placement. Par conséquent, l'Agent de Placement a une incitation importante et un potentiel conflit d’intérêts à recommander un investissement dans le Fonds. L'Agent de Placement s’efforce de gérer tout potentiel conflit d’intérêts qui pourrait résulter de cette incitation dans le cadre de procédures et de politiques mises en place pour gérer les potentiels conflits d’intérêts, conformément aux lois et règlementations qui lui sont applicables. L’Agent de Placement s’attend également, de temps à autre, à faire affaire avec et percevoir une rémunération ou des commissions de sociétés affiliées d’ARES, ainsi qu’avec d’autres tiers sponsors de fonds qui peuvent avoir des objectifs de placement similaires ou différents de ceux du Fonds, y compris en fournissant des services de conseil et de placement. Par conséquent, les investisseurs potentiels devraient reconnaître que la participation de l'Agent de Placement en tant qu'agent de placement d’intérêts dans le Fonds sera potentiellement influencée dans certaines circonstances par son intérêt pour une telle rémunération, y compris par les différences de rémunération offertes par ARES ou d'autres sponsors pour lesquels l'Agent de Placement agit en tant qu'agent de placement.

*****************

BNP Paribas SA (au nom de certaines de ses sociétés affiliées, (collectivement, l'"Agent de Placement")) propose des participations directes et indirectes dans Ares Corporate Opportunities Fund VII Parallel (Lux Foreign) SCSp (le "Fonds") à ses clients (collectivement, "Clients BNPP"). En cette qualité, l'Agent de Placement fournit une « approbation » (« endorsement ») du Fonds tel que définie à la Règle 206(4)-1 promulguée sous la Loi sur les Conseillers en Investissements des Etats-Unis d’Amérique telle que modifiée (« Rule 206(4)-1 promulgated under the United States Investment Advisers Act of 1940, as amended », ci-après “Advisers Act”). L'Agent de Placement n'est pas un client ou un investisseur privé dans le Fonds.

ACOF Management VII, L.P. ou ses sociétés affiliées ("Ares"), paiera ou fera en sorte qu'une compensation en espèces soit versée à l'Agent de Placement pour avoir sollicité auprès des Clients BNPP l’investissement direct ou indirect dans le Fonds et pour avoir fourni des services aux investisseurs. De plus, les Clients BNPP verseront directement ou indirectement à l’Agent de Placement ou à ses sociétés affiliées une compensation en espèces dans le cadre de leurs investissements dans le Fonds.

L’Agent de Placement ou ses sociétés affiliées percevront une rémunération en espèces de la part d’Ares, sous la forme d’une commission égale à 1,5 % du total des engagements en capital directs et indirects des Clients BNPP acceptés par ou au nom du Fonds pendant la Période d’Engagement (tel que ce terme est défini dans l’accord de placement par et entre Ares et l’Agent de placement, en vigueur à compter du 1er septembre 2023) (la « Rémunération de Placement »).

En raison de cette rémunération, l'Agent de Placement a une incitation à recommander un investissement dans le Fonds. Tout potentiel conflit d’intérêts qui pourrait résulter de cette incitation est géré par l’Agent de Placement dans le cadre de procédures et de politiques déployées pour gérer les potentiels conflits d’intérêts, conformément aux lois et règlementations qui lui sont applicables. En plus de potentiels conflits d'intérêts liés à la rémunération, il y a des potentiels conflits d’intérêts qui peuvent survenir entre l'Agent de Placement et ses sociétés affiliées, le Fonds et les investissements du Fonds, y compris, mais sans s'y limiter, les suivants :

L'Agent de Placement entretient des relations existantes et potentielles avec un nombre important d'institutions et de particuliers, exerce un large éventail d'activités, y compris des activités d'assurance, de banque, de souscription, de gestion d'actifs et de conseil financier, et exerce de vastes activités d'investissement qui sont indépendantes des activités du Fonds et qui peuvent de temps à autre entrer en conflit avec celles-ci. L'Agent de Placement peut fournir des services, investir, conseiller, promouvoir et/ou agir à titre de conseiller en placement auprès de véhicules d'investissement et d'autres personnes ou entités (y compris les investisseurs éventuels dans le Fonds) qui peuvent (i) avoir des structures ou des objectifs et politiques d'investissements similaires à ceux du Fonds, (ii) concurrencer le Fonds pour les possibilités d'investissements et (iii) prendre des positions d'investissements défavorables au Fonds. L'Agent de Placement sera confronté à des potentiels conflits d'intérêts entre les activités recommandées ou effectuées pour ces personnes ou entités, d'une part, et le Fonds ou un investisseur dans le Fonds, d'autre part. L'Agent de Placement pourrait donner des conseils et prendre des mesures dans l'exercice de ses fonctions qui peuvent différer de la temporalité et de la nature des mesures prises à l'égard du Fonds et pourrait percevoir des commissions de, et avoir une répartition potentiellement conflictuelle de sa loyauté et de ses responsabilités, à l’égard de chaque partie à une telle opération. L'Agent de Placement pourrait également prendre des mesures dans l'exercice de ses activités qui pourraient être défavorables au Fonds, ce qui pourrait avoir un effet négatif correspondant sur le Fonds. L'Agent de Placement sera également confronté à de potentiels conflits d'intérêts liés à toute transaction d'achat ou de vente avec un Client BNPP (impliquant un investissement du Fonds). Ces potentiels conflits incluent les conflits relatifs à la contrepartie offerte par ce Client BNPP et les obligations dudit client. De plus, des relations existantes peuvent donner lieu à des situations de potentiel conflit d'intérêts concernant les possibilités d'investissement découvertes par l'Agent de Placement et leurs recommandation au Fonds. De plus, Ares ou l’associé commandité ( « general partner ») du Fonds pourraient tenir compte de ces relations dans leur gestion du Fonds. Par conséquent, il pourrait y avoir certains investissements que le Fonds ne fera pas en raison de ces relations.